Dynasty Global Convertibles affiche une performance de +11.3% en 2023, un des très rares fonds à atteindre une croissance à deux chiffres, se plaçant ainsi parmi les trois meilleurs fonds de sa catégorie !

Notre stratégie en obligations convertibles vise une croissance du capital sur le long terme. Nos stratégies se déclinent au travers d’une stratégie européenne et globale.

Notre résultat nous permet de valider notre approche sélective et pragmatique. Ce n’est pas parce qu’une nouvelle émission est éligible dans les benchmarks que nous allons y participer.

A l’inverse, nos positions dépendent principalement de nos convictions sur les émetteurs à l’instar de Palo Alto, BE Semiconductor ou même Schneider. Nous avons également su profiter des opportunités que la pandémie a créées dans le secteur du transport et du tourisme avec notre position emblématique sur Booking.

En 2023, nous avons été sélectifs sur les nouvelles émissions. En 2024, il est probable que le rythme d’émissions s’accélère pour plusieurs raisons.

Tout d’abord le niveau élevé des taux d’intérêt, sans spéculer sur l’attitude que les banques centrales adopteront dans les mois futurs, poussera les émetteurs à diminuer les coupons pour leur refinancement grâce aux obligations convertibles. Economiser 2-3 points de coupons par année peut contrebalancer le risque de dilution.

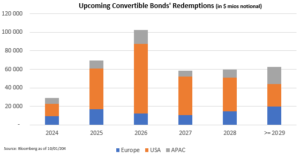

Ensuite, le refinancement des entreprises commencera véritablement en 2024. On peut s’attendre à l’arrivée de nouveaux émetteurs qui s’ajouteront aux émetteurs répétitifs de notre classe d’actifs.

Enfin, le besoin de refinancement à court terme des fonds de roulement poussera davantage d’émetteurs à contempler ce type d’émission pour renforcer leurs liquidités et leur solidité financière.

Cette vue implique de notre part une approche similaire aux années passées comme le pragmatisme et la gestion du risque : un delta modéré et maîtrisé, un portefeuille diversifié sur une soixantaine de titres, un risque de crédit modéré autour de BBB et une réactivité importante si 2024 n’est pas similaire à 2023 qui était caractérisée par une volatilité et un risque de crédit faibles.

Le marché des convertibles a été deux fois plus grand auparavant avec 650 milliards d’émissions versus 370 milliards actuellement. Il y a donc une marge importante pour que notre classe d’actifs gagne en liquidité. L’Amérique du Nord restera probablement le premier marché avec plus de 60% du gisement. Cependant, les mêmes besoins de financement émergeront en Asie et en Europe où la valorisation des marchés est nettement plus attractive que celle des Etats-Unis par exemple. Les politiques monétaires, les élections politiques multiples et les risques géopolitiques seront aussi des facteurs importants comme ils l’étaient en 2023. Nous nous attendons ainsi à un comportement aussi bon des convertibles pour l’année qui vient.